物件選び、失敗するのはこんな人!不動産投資で失敗している人が選ぶ物件の”共通点”

“選んではいけない”不動産物件とは?

「失敗しない不動産物件を選ぶには、はじめに選んではいけない不動産を理解しておく」のがポイントです。

「利回りは高いけれどこういう不動産物件は勧められない」という物件が実はたくさんあります。つい利回りの高さに目がいってしまいますが、結局あとで損をしてしまうことになるのです。前項でも触れましたが、もう一度ここで投資用不動産のリスクをおさらいしておきましょう。

投資用不動産のリスクは次の3点でした。

●入居者が出てしまうとなかなか決まらない

●転売しづらい

●不動産価格や賃料が景気に左右されやすい

これには次のような不動産が当てはまります。

①新耐震基準前に建てられたマンション

②ひと部屋が異常に小さいワンルームマンション

③賃貸が成り立たない地域に建っている不動産物件

このような不動産を選んではいけないのです。

新耐震基準前に建てられたマンション

マンションは、1981年に耐震基準が大きく改正されて「新耐震基準」になりました。2011年に発生した「東日本大震災」の影響も大きく、これ以降は地震に対するリスクにとても敏感になっています。特に不動産投資家は「地震リスク」を意識しています。

ですから、「新耐震基準前に建てられたマンションなのか、それ以降に建てられたマンションなのかによって価格も人気度も違ってくる」わけです。新耐震基準前の建物でもきちんと耐震補強をしたものであれば問題はありませんが、将来の転売のしやすさを考えても、新耐震基準のマンションを選ぶようにしましょう。

■新耐震基準とは?

旧基準では「震度5程度の地震に耐えうる住宅」と規定されていましたが、新基準では「震度6強異常の地震で倒れない住宅」というようにより厳しい規定になりました。また旧耐震基準の建物は中程度の地震に耐えられるように設計されていましたが、大地震に対するチェックはされていません。

新耐震基準以降の建物は、中程度の地震に対して損傷しないことに加えて、大地震に対しても倒壊しないことなどが要求されています。

新耐震基準前に建てられた物件は”転売しづらい”

ただし賃貸の入居者は、しょせんは自分のものえはないという意識も働いていて、マンションが新耐震基準かどうかで借りる部屋を選ぶほど、地震のことを気にはしていません。

新耐震基準前に建てられたマンションだからといって、現在の入居者が出てしまっても次の入居者がなかなか決まらないという可能性は低いので大丈夫です。それよりも「新耐震基準前に建てられた古いマンションの欠点は、転売しづらい」ことです。

投資家の物件を選ぶ基準が新耐震基準以降のものという流れになっている以上は、スムーズに売却できる物件を選ぶに越したことはありません。

国土交通省の「ハザードマップ」で地震の”被害地域”を調べる

少し余談になりますが、新耐震基準に対応しているかどうかとともに、地震の被害が多い地域で不動産物件を探すことを避けるのが無難です。国土交通省の「ハザードマップポータルサイト」(http://disaportal.gsi.go.jp/)では、全国のハザードマップを検索・閲覧することができます。

「地震の震度被害マップ」や「地盤被害マップ」「地盤被害(液状化)マップ」などが掲載されているので、物件選びの参考にしてください。

■国土交通省ハザードマップポータルサイト(http://disaportal.gsi.go.jp/)

「1981~1982年」に完成したマンションは要注意!!

1981年(昭和56年)6月1日以降に建築確認を受けた建物に対して新耐震基準が適用されています。マンションは完成するまで1年以上かかるのが普通なので、「1981~1982年に完成したマンションは、新耐震基準のものとそうでないものがあるので注意が必要」です。

この時期に完成した建物は、新耐震基準なのかどうかを必ずチェックするようにしましょう。

新耐震基準であるかどうかのチェックの方法は次の2つになります。

①仲介業者に確認する

②建築確認申請が出されたのがいつなのかをマンションが存する役所の「建築指導課」などで調べる。1981年5月以前であれば旧基準で建てられた可能性が高い。

1960年代に建てられた1Kのマンションを見てみましょう。1960年ですから築50年以上経っていることになります。たとえば都心の駅から徒歩5分の位置にあるマンションで、現在月額5万円で賃貸中だとします。

年間収益は5万円×12ヵ月=60万円となり、仮に350万円で売り出されていれば、表面の利回りは、60万円÷350万円≒17%となります。

この利回りをどう思いますか?かなり魅力的に感じますよね。でも、この表面利回りの高さだに惑わされてはいけません。このマンションはもちろん「旧耐震基準」です。転売するときになかなか買い手がつかない可能性が高い不動産物件です。

そればかりか、もうひとつ注意しなくてはいけない点があります。それは「建て替えの可能性も視野に入れなくてはいけない」ということです。現在築50年だとすると、あと何年もつのでしょうか?

鉄筋コンクリート造のマンションは、理論上は100年以上もつといわれていますが、実際は40年程度で建て替えられる場合が多いです。50年経っているマンションは将来のことを考えても少し不安になりますよね。

そのほか、古いマンションは管理費や修繕積立金が段階的に値上がりすることが多いので、この点も注意が必要です。表面利回りは高くても、経費を引いた実質利回りは低いという不動産物件はたくさんあります。

目に見えない配管設備なども古くなっていることが多いので、設備交換には大掛かりな工事やほかの区分所有者の承諾が必要だったりと、高利回りに隠れて見えないところでハードルが高いのが現実です。

ひと部屋が異常に小さいワンルームマンション

同じ1Kタイプといっても、実際は部屋によって大きさがかなり違います。先ほど、小さい1Kのほうが坪単価が高く投資効果はよくなると説明しましたが、少しおさらいを兼ねて見ていきます。

たとえば4坪(約13㎡)の1Kの賃料が4万円で坪1万円取れるとすると、7坪(約23㎡)の1Kは坪1万円×7坪で7万円取れるかというと、取れず、6万円前後というのが相場です。投資効率だけを考えると、4坪の1Kを選んだ方がよさそうに感じてしまいます。

「ひと部屋が異常に小さいワンルームマンション」を買ってはいけない理由とは?

ところがあまりにも小さい不動産物件は、はっきり言って人気がありません。4坪の大きさはどれくらいかというと、ひと坪の大きさが畳2帖なので、玄関もユニットバスもキッチンもすべて含めて8帖程度です。

しかもこの4坪というのはいわゆる「壁芯面積(かべしんめんせき)」のことなので、実際の部屋の広さは5%程度小さくなります。小さなビジネスホテルの部屋を思い浮かべるといいかもしれません。

平成バブルの頃はマンションの価格も異常に高かったので、少しでも安くしようと4坪程度の不動産物件がたくさんつくられました。その時に建てられた4坪程度の不動産物件は、当然今も流通しています。

バブル崩壊後はバスととトイレが別々、ゆとりのある1Kが主流となったので、小さなワンルームマンションは人気が無くなってしまいました。借りてくれる人がいないのでは、いくら投資効率が良くてもお金が入ってきません。

このような小さすぎる部屋は、景気が良いときは賃料も値上がりするため、安い部屋を求める入居者がいて貸しやすかったり、利回り目当ての投資家が購入するなど転売も比較的容易にできます。

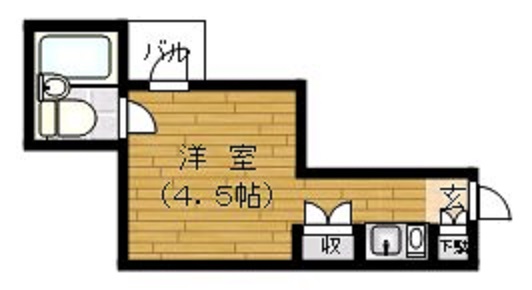

しかし、景気が悪い時期は、いったん入居者が出てしまうと、次がなかなか決まらない、転売が困難であるなど投資に向かない不動産物件となってしまいます。市場には下図のような不動産物件もたくさん出回っています。何と3坪のワンルームマンションまであります。

都心の駅から7分の場所にあり、利便性は良いのですが、まさに寝るためだけのマンションです。月額賃料は4万円なので、年間の収益は、4万円×12ヵ月=48万円になります。販売価格が400万円ですから、表面利回りは48万円÷400万円=12%です。。

こういったワンルームマンションが、場所も申し分なく、値段も先回りも良いのになかなか買い手がつかない、借り手が見つからないという典型的な例です。

リスクをガンガン取る手慣れた投資家にとっては安く買える不動産物件になるかもしれませんが、初心者がこういう小さなワンルームマンションに手を出すのは危険です。「部屋の広さは大きなチェックポイント」になるということを覚えておいてください。

■3坪のワンルームマンションの例

「壁芯計算(かべしんけいさん)」と「内法計算(うちのりけいさん)」の違いとは?

マンションの部屋の広さを表す方法には、「壁芯計算」と「内法計算」の2つがあります。「壁芯計算は壁の中から部屋の面積を計算する方法」です。広告やパンフレットなどに記載されている面積のほとんどが「壁芯面積」によるものです。

一方「内法計算は壁に囲まれた内側の面積で計算する方法」です。壁の厚さにもよりますが、内法の面積は壁芯の面積に比べると5~6%程度小さくなります。たとえば壁芯で計算した面積が20㎡だとすると内法で計算した面積は19㎡程度になります。

もうひとつ、マンションの間取りで「MB」と表示されていることがよくあります。これはメーターボックスの略です。普通は専有面積に含まれませんが、ちゃっかり含めて表記している不動産会社もあるので要注意です。

またRC造やSRC造は、柱や梁が部屋の内部にはみ出している場合が多く、その部分も専有面積に含まれていたりして、実際に使える面積はさらに小さくなることもあります。

さらに、少し昔のマンションだと部屋の中に「大きな電気温水器が設置されている」ことがあります。場所を取られることもさることながら、設備の交換や修理にはかなりの費用がかかるので、これも注意が必要です。

最後に、「建物の構造」について説明します。

建物の構造には、「木(W)造」「鉄骨(S)造」「鉄筋コンクリート(RC)造」「鉄骨鉄筋コンクリート(SRC)造」などがあります。鉄骨(S)造は、さらに「軽量鉄骨」と「重量鉄骨」の2種類に分けられます。

このうちマンションと呼ばれるのはS造(重量鉄骨造)、RC造、SRC造でつくられた建物が当てはまります。S造でも軽量鉄骨の建物はアパート、もしくはコーポと呼ばれます。

賃貸が成り立たない地域に建っている不動産物件

不動産物投資用の物件を探していると、時折、こんなところにつくらないだろうと思う場所になぜかマンションが建っているのを見かけます。自宅として利用する場合は多少不便な場所に建っていてもあまり問題になりませんが、賃貸の場合は「不便」というのは命取りになりかねません。

「賃貸の部屋を探している人たちは、購入する人たちよりも、”利便性”に重点を置いて探す」からです。

ところで、そもそも賃貸が成り立たないような地域の不動産とはどんな不動産でしょうか。次の3つのような不動産物件は人気がありません。

①駅から遠い

②近くにコンビニやスーパーが無い

③都心まで遠い

駅から遠い

1Kやワンルームなどの単身者向けのマンションは、確実に駅から近い物件が好まれます。徒歩で10分以上かかると「遠いな!」と思われてしまいます。ただしこれは首都圏での話です。

電車よりも車や自転車を使う事が日常的になっているような地方都市や郊外の地域なら、駅からの距離よりも大型のショッピングモールやスーパーが近くにあるとか、デパートや銀行が集まっている中心市街地からの距離が重要になってきます。

また駅から遠くても、近くに大企業の支店や営業所、工場などが密集していたり、大学があるといった場合は、その企業に通勤している人や大学に通う学生の安定したニーズがあるので、駅からの距離はあまり関係なくなります。

ただここで注意しておかなければならないことは、企業や大学は閉鎖したり移転したりする可能性があるという事です。最近やリストラや統合、また大学は都心回帰の影響などで場所が都心に移ったり、工場を閉鎖してしまうケースも多くあります。

たとえば群馬県のとある場所などは、大きな企業の工場が撤退したため、工場に勤める人を当てにして建てたアパートは一気に空室が目立つようになってしまいました。このような例は全国にたくさんあります。

駅から遠くて少し不便な場所があっても、複数の企業が集まっている企業団地のようなところだとリスクは小さくなります。

駅から10分以内のマンションを選ぶのがベストですが、価格帯や利回りの面で、なかなかそういった物件を選ぶことが難しい場合には、「駅から遠くても企業や大学が複数あるからニーズはあるという地域から選ぶ」ようにしましょう。

近くにコンビニやスーパーが無い

1Kやワンルームマンションを借りる人たちはどんな人でしょうか?メインターゲットは次のような人たちです。

●独身の学生

●独身のサラリーマンやOL

●単身赴任のお父さんやお母さん

たまに料理が趣味で、食事は家ですべてつくるという男性単身者もいますが、1Kやワンルームマンションのキッチンはそもそも本格的な料理をするようにはできていません。また、このようなマンションの借り手は、近くのコンビニやスーパーでお弁当を買ったりお惣菜を買う事が圧倒的に多い層です。

単身者の必需品、それは朝早くから夜遅くまで開いているコンビニやスーパーなのです。「コンビニが近くにあること」、これはとても重要なポイントになります。

そして、「駅前や通り沿いにファミリーレストランやファーストフード店があれば尚良い」でしょう。また、女性だと「夜道が暗くない」とか「人通りが多い」など、危なくないことも不動産物件を決める大きな理由となります。そこで、次のようなところに建っているマンションは、賃貸での募集はちょっと厳しいといえます。

●周りにコンビニやスーパーが無い

●駅前や通り沿いにファミリーレストランやファーストフード店が一つも無い

●街頭が無かったり道が狭くて夜道が危険。「痴漢に注意」と書かれた看板がある

都心まで遠い

都心までの距離も、賃貸物件を決めるうえでの重要な要素になります。単身者にとっては、遊ぶにも学校や会社に通うにも便利なのが、都心に近い場所だからです。だから都心に近いほど家賃は高く取れますが、どうしても不動産物件の購入価格が高くなるため、利回りは低くなってしまいます。

資産価値はあるかもしれませんが投資のうまみはあまりないという事になります。

たとえば、都心から電車に載って1時間以上かかる埼玉のある地域の1Kマンションは300万円でした。賃料は月額3万5,000円なので、表面利回りは14%になります。一方、都心から電車で10分のところにある1Kマンションの価格は1,200万円でした。賃料は7万円取れているので、表面利回りは7%になります。

この2つのマンションを比べるとどうでしょうか?安定性や将来高く売れるかもしれない期待値は、都心に近いマンションのほうが間違いなく高くなりますが、その分購入価格も高くなるので利回りは低くなってしまいます。

これを解消するには場所の選び方を工夫することです。「基本は都心に近い不動産を選ぶこと」ですが、予算や投資採算性を考えた場合のベストな場所については、後ほど詳しく解説します。

「供給過剰地域」と「事故物件」には注意する!

ここまで、「新耐震基準前に建てられた古いマンション」「ひと部屋が異常に小さいワンルームマンション」「賃貸が成り立たない地域に建っている不動産物件」という注意点から、「こんな不動産を選んではいけない」という説明をしてきましたが、これから説明する2点も4番目、5番目の注意点として覚えておいて下さい。

④供給過剰地域にある不動産物件

⑤自殺や他殺などが過去にあった「事故物件」

供給過剰地域にある不動産物件

選んだ地域の「他の物件の空室状況」がどうなっているのか調べる

その地域のアパートやマンション全戸数に対する空室戸数は何パーセントくらいかを表している「空室率」を調べてみましょう。

「HOME’S不動産投資」のサイトにある「見える賃貸経営」(http://toushi.homes.co.jp/owner/)のページを見ると、だいたいの空室率がわかります。空室率の都お系は総務省統計局「住宅・土地統計調査報告」を引用して掲載しています。

住宅・土地統計調査(5年ごと)は、わが国の住宅とそこに居住する世帯の居住状況、世帯の保有する土地などの実態を把握し、その現状と推移を明らかにする調査です。ただし、データが5年ごとと古く、現在より空室率がかなり高めなので、「全国平均と比べたり、エリア間での比較として使う」のが良いでしょう。

一般的に「都心であればるほど、人気の高い地域であればるほど空室率は低くなる」傾向にあります。ちなみに不動産鑑定で計算する場合の空室率は5%という数字を使います。したがってここでの説明でもシミュレーションの空室率は5%を採用します。

■HOME’S不動産投資の「見える!賃貸経営」で確認できる空室率(http://toushi.homes.co.jp/owner/)

空室率で気になるのが、地域的な要因のほかに、人の出入りが激しくなる時期やまったく動かない時期はどうなるかといった「季節的」な要因です。季節的な問題に関しては2~3月は人の移動が激しいので、その分不動産物件も多くなります。

逆に、夏や年末は人の移動が少ない分、物件数が少なくなります。ということは、「季節的な要因による空室率は、1年を通してあまり変わらない」と思って大丈夫です。

“空室率”を判断する目安は?

「全国の空室率と比べて、検討している地域の空室率がどうなっているのか」が、ひとつの目安になります。「見える賃貸経営」のページに、全国の空室率が載っています。

たとえば「”賃貸用住宅”の全国の空室率の平均が19.0%だとすると、これよりも高い地域だと空室率は高め」ということになるので、注意が必要になります。ちなみに全国でも最も空室率が低いと思われる港区の賃貸用住宅の空室率は、同時期13.9%でした。

最も空室率が低い地域と全国平均の差が5%ということは、数字的にはわずかな差しかありません。しかしこの差が投資リスクに大きく影響するということを覚えておいてください。なお、ここには想定利回りも出ています。港区の利回りが全国に比べるといかに低いかがわかります。

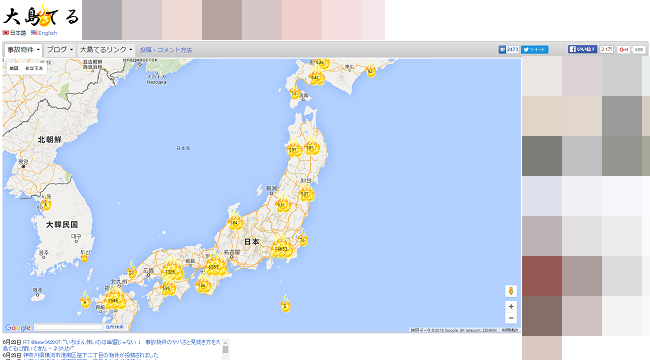

「事故物件」は絶対に避ける!

事故物件というのは、自殺や他殺があった不動産物件のことです。通常、「事故物件は相場よりも3割近く安くなる」といわれています。そして都心よりも田舎のほうが値段は安くなり、場合によってはいくら価格を下げても売却できない不動産もあります。

しかし都心ではあまり気にしない人が多く、少し価格を下げると売買でも賃貸でもすぐに買い手や借り手がつくケースも見られます。このような「事故物件は売買・賃貸ともに、不動産業者が”重要事項説明書”で説明する義務があります」。

そして「何年以上経ったら説明しなくても良い」という明確な判断基準はありません。過去の判例などから「2~3年は説明するのが妥当」のようです。ただし説明義務があるのは事故が発生した住戸のみとされており、隣室や階下の部屋については説明義務はありません。

今検討している不動産物件が、もしかすると過去に事故物件だった可能性がないとはいえません。

「大島てる:事故物件公示サイト」(http://www.oshimaland.co.jp/)では、世界中の事故物件を開示しています。どこまで信憑性があるかは不明ですが、事故が起こった部屋まで特定できるため、多数の投資家がこのサイトを参考にしているようです。

■大島てる:事故物件公示サイト(http://www.oshimaland.co.jp/)

見つかればお得!”優良物件”の探し方

優良物件を探して出す裏ワザなんて、基本的には存在しません。これが正直なところですが、それでは身も蓋もなくなってしまうので、あえてお得な不動産物件を探す方法を挙げると、「知りたいや仲の良い不動産会社から公開前の情報をもらう」これに尽きます。

こういった情報をもらえたら超お得ということになるのですが、お得感のある不動産物件は広告などで表に出ることはなく、不動産会社の営業担当の知り合いやストックしているお客様から決まってしまう場合がほとんどです。

そういう意味では、「優良物件の情報が手に入りそうな不動産会社の営業担当といかに仲良くなるかがポイント」です。

そもそも”優良物件”とは?

①売主の事情で多少安くても”早く売却したい”と考えている不動産物件

次のような事情で早く手放したい不動産物件を、業界用語で「売り進み物件」と呼びます。売主側の事情で早く現金が欲しいため、一般的な販売価格よりもかなり安い価格で売却しようとします。

売り進み物件は、通常不動産会社が購入し、少しリフォームなどをして高い価格で再販しますが、運よく情報をゲットできれば、間違いなくお得物件になります。

●離婚をするので早くマンションを売却して慰謝料に充てたい

●相続が発生したが税金を払うお金がないので、早く売却したい

●ローンの返済が厳しいので、安くても良いから早く売却してしまいたい

②相場価格を”下回る”不動産物件

そんな不動産があるの?と思うかもしれませんが、売主が不動産についてまったく知識がなく、不動産会社に丸投げでお任せしていて、しかも不動産会社がその地域に精通していないケースでは、弱気な価格設定をしてしまうことがあります。

また、価格が上昇しているのに気がついていない場合なども価格設定を間違えやすいことがあります。日頃から物件の相場を見ている不動産会社から、そういった不動産物件の情報をゲットできれば、間違いなくお得物件になります。

③不動産市場が”落ち込んでいる時期”の不動産物件

不動産物件の価格は、株や為替といった金融商品と同じように、一定のサイクルがあります。そのサイクルの判断はとても難しいのですが、たとえば平成バブルが崩壊したあとやリーマンショック後、不動産市場も大きく落ち込みました。

毎年10%以上下落し続けた時期もあります。このようなときに利回りを重視して購入してみるのは面白いです。この時期に、高利回りの不動産物件情報を運よくゲットできれば、間違いなくお得物件になります。

関連リンク

⇒『失敗しない不動産投資』の最新ノウハウを詰め込んだ「マンション投資・経営のための情報誌」と「マンション投資・経営セミナー動画」を無料プレゼント!

⇒ゼロから始める!日本人のための海外不動産投資スクール~これから来る円安時代を見据え、富を築く「海外不動産投資スキル」が遂に解禁!

⇒年収300万円が3,000万円にアップしたアパート経営!『今ならお1人様1枚限り DVD無料プレゼント』

⇒『私の1棟目の物件の収支シミュレーションを公開します!』不動産投資の経験値を一気に高める方法とは?

⇒「賃貸需要の高い」東京・横浜でのマンション経営!サラリーマンでもできるマンション投資・経営の『無料資料プレゼント』

⇒節税で36万6,800円。家賃収入で12万円。合計48万6,680円貯金することが出来ました!!そもそも、これってどういう仕組みなの・・・?

⇒コネなし、経験なしでは探せない!?初心者投資家が信頼できる不動産会社を探すなら『一括資料請求サービス』を利用するのが効果的!

⇒不動産投資関連の書籍で異例の110,000部突破!「金持ち父さん 貧乏父さん」の著者ロバート・キヨサキが推薦の『アメリカ不動産投資』で密かに圧倒的な利益を生んでいます!

⇒不動産投資に興味はあるけどお金が無い!少額1万円から始められる不動産投資『ソーシャルレンディングサービス』とは?

⇒入居率99%の不動産投資。空室率(空室リスク)をゼロにする為に”物件選びの前”に取り組まなければいけない事とは!?

⇒240万円の仲介手数料が0円!『無料登録』を活用して仲介手数料が100万円以上おとくになるマンション購入方法とは?

⇒不動産の売却は「早く・高く」が鉄則!!”買取査定”と”仲介手数料0円”で不動産を最高値で売却できる買取オークション活用法

他の人が狙わない”ワンランク下の地域”を狙う!!

「ワンランク下の地域」とは?

ワンランク下の地域とはどういう地域だと思いますか?

よく「B級グルメ」という言葉を聞くことがあるかと思います。A級グルメのように洗練された美しさや上品な味ではないけれど、値段もリーズナブルで十分満足できるのがB級グルメです。実は不動産にもB級グルメのような地域があります。

都心の一等地だったり、人気のあるお洒落な街や学生街など、いわゆるA級地域は、誰から見ても申し分のない立地条件や駅の周辺の不動産物件です。こういった不動産物件は、値段が高く利回りは低くなります。

しかし、都心から少し離れているけれどねらい目の駅や地域があります。こういう地域がワンランク下の地域になるのです。ここでは、次の4つのいずれかに当てはまるような駅周辺をワンランク下の地域と呼ぶことにします。

①複数の路線が交差している駅

②土地区画整理事業や市街地再開発事業が行われている駅

③大型商業施設が将来できる予定の駅

④人気のある駅の2駅ほど先で各駅停車の駅

それではなぜこれらの地域がワンランク下の地域なのかを見ていきましょう。

「複数の路線が交差している駅」がワンランク下の地域の理由

いわゆるターミナル駅といわれる駅は、複数の路線が乗り入れています。東京の「新宿」駅などは、JR線、小田急線、京王線、東京メトロ線などが乗り入れている典型的な大ターミナル駅です。

駅周辺には西武線、都営地下鉄も走っています。新宿は大都会の超A級地域ですから不動産物件の価格も高くなってしまいます。

ですから、もっと都心から離れたところで複数の路線が交差している駅を探してみます。たとえば新宿から中央線の特別快速なら27分、各駅停車でも38分くらいのところにある「立川」駅がそうです。

JR中央線、JR南武線、多摩都市モノレールなどが乗り入れています。また駅周辺は新しいデパートや大規模な商業施設が次々とできて、立川駅を使う人が年々増えています。もちろん地価も値上がりしていますが、それ以上に地域が発展しているので、区分所有マンションなどはお買い得な物件がたくさんあります。

「こういう地域は賃料も安定していて、入居者が退去しても次の借り手が短期間で見つかりやすい」のです。まずは、自分が住んでいる街周辺で「立川」のような駅を探しましょう。そして駅周辺の物件を探しましょう。

たとえば「HOME’S不動産投資」のサイトにある「見える賃貸経営」(http://toushi.homes.co.jp/owner/)で調べてみると、新宿区と立川市の築10年以内1Kマンションの平均賃料と平均利回りでは下図のようになります。

数値は調べた時期によってやや変動がありますが、傾向は変わりません。「立川は新宿に比べると家賃は安いですが、物件の価格が安いので利回りが高くなります」。つまり、投資初心者でも買いやすいということです。

■「新宿」と「立川」の1Kの賃料と利回りの比較

「土地区画整理事業や市街地再開発事業が行われている駅」がワンランク下の地域の理由

「土地区画整理事業というのは、道路、公園、河川などの公共施設を整備・改善して土地の区画を整え、宅地の利用増進をはかる事業」のことです。

また「市街地再開発事業というのは、駅前の空いている土地や古い建物などを一帯で開発し、大きなビルにつくり変えるなどして地域を活性化させる事業」のことです。どちらの事業も事業前と事業後では街が大きく変わります。

“土地区画整理事業”でよみがえった「大阪府門真市」の例

たとえば大阪の門真市では、古いアパートの建て替えに合わせて土地区画整理事業を実施しました。街区や敷地をきちり整えて賃貸マンションへ建て替えたため、見違えるように街がきれいになりました。

土地区画整理事業を実施する前は次のような地域で、地震などにより火災が起こると大きな災害になってしまう危険がありました。

●老朽化した木造アパートが建ち並ぶ

●4メートル無い狭い道路に小さな木造の戸建住宅が密集している

それが土地区画整理事業を実施したことで、街が蘇りました。

●老朽化した木造アパートは、耐震性にすぐれた耐火造のマンションに

●狭かった道路は道幅が広がり、地域全体が区画整備されたきれいな街並みに

■道路幅が「4メートル以上」必要な理由

道路の幅員は建築基準法上4メートル以上必要です。ただし、法律ができる前の道路は将来建て替えの時に、道路の中心線からバック(セットバック)することを前提に、建築基準法上の道路として認められています。一般的に「42条2項道路」とも言われます。

“市街地再開発事業”で街の格が上がった「川崎」や「六本木」の例

また川崎駅前では、駅前のビルの設備が老朽化したために市街地再開発事業を実施しました。事業を行う前は中低層の古いビルが建ち並び、パッとしない駅前でしたが、事業を実施したことで高層ビルに建て替えられ、近代的な駅前に様変わりしました。

お洒落な店舗が入ったことと買い物が便利になったことでより人が集まる街になりました。

そのほかにも、有名な所では六本木ヒルズやミッドタウンなどがあります。六本木ヒルズは約400人もの民間地権者の利害を調整する市街地再開発事業で、竣工までに17年を要しました。

六本木駅周辺は今でこそ、近代的な街並みとなりましたが、それまでは都心の一等地にありながら小さな戸建や木造のアパートが建ち並ぶあまり魅力のない街でした。

一方ミッドタウンは、開発される前は防衛庁の施設が建っていました。六本木ヒルズ、ミッドタウンがオープンしたあとは街全体の格が上がり、地価も大きく値上がりしました。

「整理事業」や「開発事業」の計画のある地域を狙う!

この3つの例からわかるように、地域全体が魅力的な街に変わると集客力のある店舗が入ったり、大型施設やマンションが建ちます。それに伴って、その街に人々が流れ込んでくるので、賃貸マンションも人気が出るのです。

これらの事業によってその地域は驚くほどきれいになり、整然として便利に生まれ変わります。そしてこういう地域の不動産物件は価値が上がるのです。

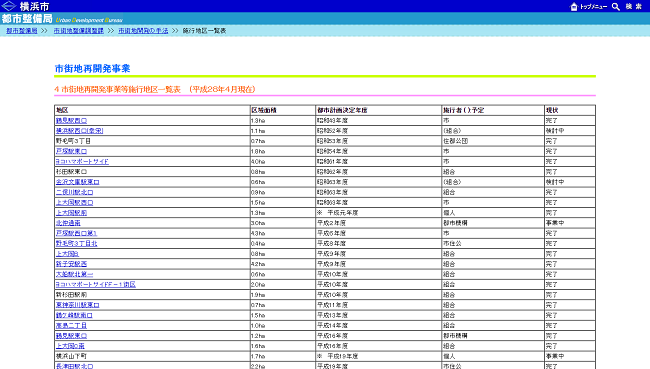

ここまで大きい事業は特殊ですが、小規模な事業はたくさんあります。どこで行われる予定があるのかは地方公共団体のサイトなどに載っています。

たとえば「横浜市」のサイトでは「市街地再開発事業等施行地区一覧表」(http://www.city.yokohama.lg.jp/toshi/seibichosei/dtech/saikai/chiku/)が下図のように公表されています。

■横浜市のサイトに載っている市街地再開発事業等施行地区一覧表

「事業中」もしくは「検討中」の地域の不動産物件を探す

この中で事業中もしくは検討中の地域を探して、その周辺の不動産物件の購入を検討してみましょう。ただし、再開発事業や土地区画整理事業をしているからといって、またく知らない地域の不動産を選ぶのはお勧めできません。

どうしても事業計画は計画にしかすぎないので、事業が完成したあとでイメージしていた街とは違った、人がそれほど流れてこなかったといった事が起こり得るからです。

自分の良く知っている土地や地域、住んでいるところに近い地域、土地勘のある土地であれば、地域をよく知っている分、情報も入りやすいしイメージがわきやすいでしょうから、そういった切り口で「事業中」「検討中」の周辺不動産物件をねらうのがワンランク下の地域を狙うコツです。

ほかにもリクルートが提供している「不動産・住宅サイト SUUMO」のサイトにある「再開発・複合開発エリアのマンション特集」(http://suumo.jp/tokushu/daikibo_kaihatsu/mansion_kanto/)に出ている情報を参考にして、今どこで事業が行われているのかを知る事ができます。

■「不動産・住宅サイト SUUMO」のサイトにある「再開発・複合開発エリアのマンション特集」のページ

「大型商業施設が将来できる予定の駅」がワンランク下の地域の理由

駅周辺や徒歩圏内の範囲にスーパーや量販店などの大きな商業施設ができると、その街は買い物が便利になるため、人が流れ込んできて不動産市場も人気がでます。

大きな商業施設のオープン予定情報は、最寄りの役所、新聞やテレビ、インターネットなどで知る事ができます。たとえば、こちらのサイトでは全国の商業施設のオープン予定がわかります。

「Real iD」のサイトにある「2017~2022年商業施設オープン予定カレンダー」(http://realid-inc.com/column/2014/10/17-061828.html)に今後の予定がまとめられています。こういう地域の不動産物件を購入するのは将来の価格の値上がりを期待した、転売利益をねらう面からも面白いです。

■Real iDのサイトにある2017~2022年商業施設オープン予定カレンダー(http://realid-inc.com/column/2014/10/17-061828.html)

商業施設の”完成前”に不動産物件を狙う!

新宿まで特別快速で21分、各駅停車でも28分程度のJR中央線の「武蔵小金井」駅は、都心まで近いわりにはつい最近までパッとしない駅でした。賃貸の人気も今ひとつさえない地域でした。

ところが数年前、再開発事業によって駅前が劇的に変わりました。駅前にはJR東京西駅ビル開発運営の「セレオ武蔵小金井」や「アクウェルモール」というショッピングビルと「イトーヨーカドー」ができました。

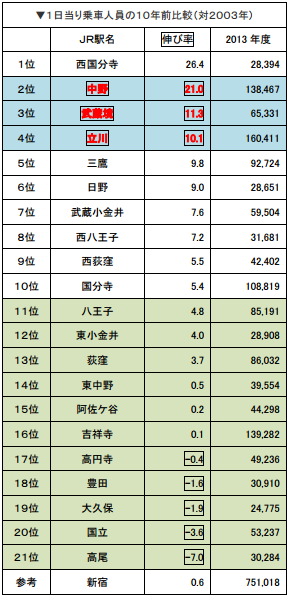

大きなスーパーとショッピングモールができたことで、駅の乗車人員が増え、人の流れが変わりました。JR東日本の発表によると2014年の「武蔵小金井」駅の1日平均の乗車人員は5万9,386人で、再開発事業前の2008年の5万5,413人から比べると4,000人近く増えていることがわかります。

また2013年調査で、中央線の1日あたり乗車人員の10年前比較では「武蔵小金井」駅の伸び率は7.6倍となっており第7位にランクされています。このように大型の商業施設ができると、駅の乗車人員が増えて人が集まり活気に満ちた街となります。

「ワンランク下の地域において、商業施設の完成前にマンションを狙うのが基本」です。

■鉄道沿線エリアマーケティング – ハイライフ研究所の「1日あたりの乗車人員の比較」

「人気のある駅の2駅ほど先で各駅停車の駅」がワンランク下の地域の理由

若者からだけではなく、幅広い世代から絶対的に支持される人気の駅があります。たとえば東京でいえば「下北沢」「代官山」「自由が丘」「吉祥寺」といった駅です。

都心まで電車で15分程度で行けて、周辺には学校も多く、素敵なお店やレストランがたくさんあるので、新宿や渋谷に行かなくても、その街ですべてが事足りてしまいます。学生にもサラリーマンにも人気がある街です。当然のことながら賃料も高いので住むには少しハードルが高くなります。

こういう街は昔からの住宅地が多いので、まとまった規模の土地の供給が少ないため、新しいマンションがなかなか建ちません。ということは物件数が少なく、あっても築年数が古かったり幹線道路に面していて環境がよくなかったり、かなり高めの価格だったりします。一言でいうと、良質な物件が少ない地域なのです。

ここで少し目線を変えて、「人気のある駅から2駅、ないしは4駅ほど先の急行が止まらない各駅停車の駅を選ぶのがポイント」です。

「下北沢」近辺をターゲットにするなら「梅が丘」や「千歳船橋」辺りが狙う!

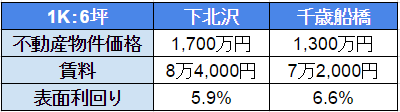

ここでは「下北沢」から4つ先の駅である「千歳船橋」で、次の条件の売り出し価格をレインズで調べて比較しました。

①築年数:15年以内 ②広さ:18~25㎡ ③駅徒歩:10分以内

この条件で下北沢駅の坪単価を調べると280万円程度なので、6坪だと1,700万円になります。一方、千歳船橋駅の坪単価は220万円程度なので、6坪だと1,300万円になります。

賃料水準で見ると、下北沢駅の坪賃料は1万4,000円前後なので、6坪だと8万4,000円になります。一方、千歳船橋駅の坪賃料は1万2,000円前後なので、6坪だと7万2,000円となります。両駅の価格、賃料、利回りは下図のようになりました。

■下北沢と千歳船橋の不動産物件(1K)の比較

どうですか?下北沢駅の1Kは、不動産物件の価格が高めで利回りは低いです。でも、4駅都心から離れるだけで、利回りが高い良質な不動産物件が数多く見つかります。

このように、「人気のある駅の2~4駅先の各駅停車の駅の物件」をしっかりとした基準で探すことが勝ち組大家さんへの近道になるのです。

表面利回り「12%以上」の不動産物件だけに絞る!

表面利回りの”考え方”

いろいろ考えて選んだ不動産物件を、実際に購入して運用してみたら思ったより手取り収入が少なかった!ということが往々にしてあります。そんなことになったら大変なので、どれくらいの手取り収入があるのかを簡単に表面利回りでシミュレーションしてみましょう。

表面利回りの目安としては「12%以上」と決めてしまいます。

「表面利回り12%以上の不動産物件」の計算方法

表面利回りは、「表面利回り=年間収入÷購入価格」で求められます。たとえば年間の家賃収入が100万円で表面利回り12%の不動産物件というのは、「年間収入÷表面利回り=購入価格」の式に当てはめると、「100万円÷12%≒830万円」となります。

したがって年間の賃料収入が100万円、物件の購入価格が833万円の不動産物件ということになります。では、なぜ12%という数字が出てきたのでしょうか?

12%以上あればいいというのは、区分所有マンションの場合の次の6つを経費として考えると、実際の利回りは2~4%低くなってしまうので、10%ではなく12%としています。

●固定資産税 ●都市計画税 ●管理費 ●修繕積立金 ●PMフィー ●保険料

※管理費はマンション全体にかかる費用で、PMフィーは部屋の管理(クレーム管理など)のために不動産会社に払う手数料のこと

「管理費」「修繕積立金」が高いマンションとは?

管理費、修繕積立金の額はマンションによって違います。なぜ管理費、修繕積立金の額が高くなるのでしょうか?主な理由は次の4つです。

①マンションの戸数が少ない

②管理がしっかりしている

③築年数が経っている

④家賃が安い

①マンションの戸数が少ない

マンションの戸数が少ないと、管理を行うにしても大規模修繕の積立をするにしても、1戸あたりの負担額がどうしても高くなってしまいます。ここは、大規模マンションのほうが有利です。

②管理がしっかりしている

大手デベロッパーによるブランド物のマンションは、管理や修繕計画がしっかりと立てられている分、管理費、修繕積立金の額が高くなってしまいます。

「マンションは管理を見て買え」と言われるほど、しっかりした管理のマンションは価値が高いので、一概に、管理費、修繕積立金が高いマンションを悪いとはいえないのです。

③築年数が経っている

新築のマンションに比べて築年数の経っているマンションは、修繕にお金がかかるため、修繕費が高くなっているマンションが多いのも事実です。

④家賃が安い

家賃が安くても高くても管理や修繕にかかるお金はあまり変わらないので、家賃が安いと、その分管理費、修繕積立金が賃料収入に占める割合はどうしても高くなってしまいます。

たとえば、管理費、修繕積立金などの経費の合計が1万円かかる場合、家賃が3万円のマンションなら約33.3%(1万円÷3万円)が経費ですが、家賃が6万円のマンションだと経費の割合が約16.7%(1万円÷6万円)に下がります。

このように、賃料が安い部屋は経費の割合が高くなってしまうのです。

「表面利回り12%以上」はかかる費用をすべて含めて計算する

「固定資産税」「都市計画税」「管理費」「修繕積立金」「PMフィー」「保険料」のほかにかかる費用があります。それが次の2つです。

●空室リスクに備える費用

●クリーニング費用+修繕費

入居者が長く住み続けてくれるのが理想です。入居者が退去すると、その後の部屋のクリーニングは修繕(マンション全体の修繕ではなく部屋の中の修理など)に費用がかかります。

とはいっても空室リスクや修繕費は毎年発生するものではなく、1年で出てしまう入居者もいる一方で、20年以上住み続ける入居者もいるので、これらの経費はかなり流動的です。

平均的に4年程度で退去していくとすると、「こういった経費を引いて、空室になっても賃貸経営をするうえで十分に成り立つ目安の利回りが、表面利回り12%」になります。

希望の不動産物件を見つけたら「利益計算のシミュレーション」をしてみる

“お得”な物件の見つけ方

早速「楽待」(http://www.rakumachi.jp/)で1K程度の区分マンションを検索してみます。

検索条件はまず、前項でも説明した都心から遠くないエリアとして都道府県を「神奈川県」、物件種別を「区分マンション」、価格を「500万円以下」、利回りを「12%以上」として検索します。

さらに「検索条件変更」から、前項でも解説したように、新耐震基準が適用されているマンションを選ぶので、築年数は安全に「30年以内」とします。こうすれば、建て替えの可能性もクリアできます。

また建物構造を「RC造・SRC造」とします。するとたくさんの不動産物件がヒットするので、その中から選びましょう。さらに、「見える賃貸経営」のサイトで空室率を調べ、最後に「大島てる:事故物件公示サイト」で該当の地区を調べてみて、事故物件でないかを確認しましょう。

■楽待(http://www.rakumachi.jp/)

“現金”で購入した場合の利益計算のシミュレーションもしてみる

これで、いよいよ利益計算のシミュレーションに入れます。はじめて不動産投資をする人は現金購入が基本です。物件を現金で購入した場合のシミュレーションもしてみましょう。

たとえば現在4万円で貸しているオーナーチェンジ物件があり、同じマンション内の同じ間取りの家賃をインターネット上で調べてみても賃料は妥当であると判断したと仮定します。

表面利回りの計算の式は、「表面利回り=年間賃料収入÷購入価格」です。

では、この物件を現金で購入した場合の利益計算をする手順を各項目に分けて説明します。各項目ごとに計算してみると、毎月の手取り収入が2万6,000円、実質利回りが8.4%になることがわかりました。

ただし、370万円を元手に毎月2万6,000円の収入があるわけですから、銀行に定期預金するよりは効率の良い投資といえます。利回り8%以上の商品というのも今の世の中では探すのが難しいのではないでしょうか?

では次に、この物件で自己資金を100万円用意して、ローンを270万円組んだ(金利:2.5%、返済期間:15年、年利計算)シミュレーションをしてみます。先に答えを言ってしまうと、270万円のローンを組んだ場合は、100万円の自己資金で、毎月7,828円の手取り収入があることになります。

ローンを組んだレバレッジ投資は資金効率がとても良い反面、空室が続いたり大きな金額のリフォーム費用がかかって持ち出しになる場合もあるので、貯金などの蓄えをしておくことを忘れないでください。

なお実際には、このような小さなワンルームマンションに融資をする金融機関はかぎられているので、その点も注意が必要です。金利が高かったりローンの年数が短かったりして、借りる側が不利なケースも多くあります。

この物件で一部ローンを組んで購入した場合の利益計算をする手順も下記に各項目で分けて説明します。

「現金購入」した場合のシミュレーション

STEP①表面利益を計算してみる

・年間家賃収入:4万円×12ヵ月=48万円

・表面利回り:48万円÷370万円≒12.97%

STEP②年間に出ていく費用を計算してみる

※費用・・・固定資産税と都市計画税はこの段階ではわからないので、だいたいの数字を入れておきます。税額は場所や築年数によって違ってきますが、1Kの場合は1万円から3万円の間くらいになります。

・管理費:3,500円×12ヵ月=4万2,000円

・修繕積立金:4,000円×12ヵ月=4万8,000円

・固定資産税、都市計画税(推定):2万円

・PMフィー:2万4,000円[48万円×5%(年間賃料の5%)]

・保険料:1万円

・空室率:2万4,000円[48万円×5%(年間賃料の5%)]

合計:16万円8,000円

STEP③実際の手取り収入はいくらになるか計算してみる

・手取り収入:48万円-16万8,000円=31万2,000円(※年間の手取り収入)

・月額:31万2,000円÷12ヵ月=2万6,000円(※月間の手取り収入)

STEP④実質利回りを計算してみる

・実質利回り:31万2,000円÷370万円=8.4%

「一部ローンを組んで購入」した場合のシミュレーション

STEP①表面利益を計算してみる

・年間家賃収入:4万円×12ヵ月=48万円

・表面利回り:48万円÷370万円≒12.97%

STEP②年間に出ていく費用を計算してみる

※費用・・・固定資産税と都市計画税はこの段階ではわからないので、だいたいの数字を入れておきます。税額は場所や築年数によって違ってきますが、1Kの場合は1万円から3万円の間くらいになります。

・管理費:3,500円×12ヵ月=4万2,000円

・修繕積立金:4,000円×12ヵ月=4万8,000円

・固定資産税、都市計画税(推定):2万円

・PMフィー:2万4,000円[48万円×5%(年間賃料の5%)]

・保険料:1万円

・空室率:2万4,000円[48万円×5%(年間賃料の5%)]

・ローンの支払い(年間):21万6,069円

合計:38万円6,069円

STEP③実際の手取り収入はいくらになるか計算してみる

・手取り収入:48万円-38万6,069円=9万3,931円(※年間の手取り収入)

・月額:9万3,931円÷12ヵ月=7,828円(※月間の手取り収入)

STEP④自己資金利回りを計算してみる

・自己資金利回り:9万3,931円÷100万円=9.39%

※自己資金利回りとは・・・収入を自分が実際に出した金額で割った利回り

不動産会社に”連絡”をしてみよう!

ここまでの計算で、先ほどの不動産物件は、現金で購入してもローンを併用しても問題ないことがわかりました。次に、「Googleマップで場所の確認をし、ストリートビューで周辺を見てみましょう」。問題がなさそうなら、その物件を取り扱っている不動産会社に実際に連絡をしてみましょう。

「楽待」のお問い合わせフォームからのメールでも良いですが、ここまで来たら早いほうがいいので、すぐにでも電話で次のことを問い合わせてみましょう。

①物件のあるなしの確認

②今後の手順についての確認

それと同時に、不動産会社に頼んで、「現地に物件を見に行きましょう」。

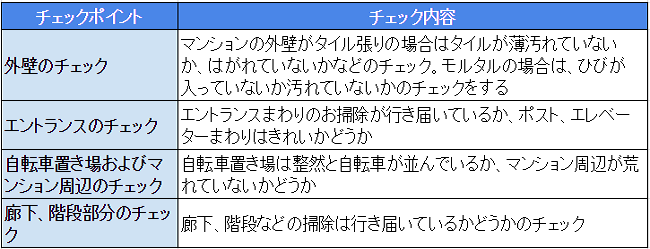

物件を視察する際の”ポイント”

すでに入居者がいる「オーナーチェンジ物件の場合は、部屋の中は確認できないので、その代わりに外観を入念にチェック」します。同じ築年数でも管理の行き届いているマンションとそうでないマンションでは見かけに大きな差が出ます。

きれいなマンションは売却するときもスムーズに売れますが、荒れているマンションはなかなか売却できない恐れがあります。よくチェックできる晴れた日の昼間に確認に行くようにしましょう。

なお、「現在空室の物件を購入する場合は部屋の中を見せてもらい、リフォーム状況がどうなっているか、どこか壊れているところがないかを確認」しましょう。もし十分にリフォームされていない場合には、リフォームしてもらえるかどうか、もしくはリフォーム代を売買代金から引いてもらえるかどうかを確認します。

下図のチェックポイントを参考に不動産会社の担当者にどんどん質問してみましょう。

■現地で不動産物件を見る際のチェックポイント!

関連リンク

⇒『失敗しない不動産投資』の最新ノウハウを詰め込んだ「マンション投資・経営のための情報誌」と「マンション投資・経営セミナー動画」を無料プレゼント!

⇒ゼロから始める!日本人のための海外不動産投資スクール~これから来る円安時代を見据え、富を築く「海外不動産投資スキル」が遂に解禁!

⇒年収300万円が3,000万円にアップしたアパート経営!『今ならお1人様1枚限り DVD無料プレゼント』

⇒『私の1棟目の物件の収支シミュレーションを公開します!』不動産投資の経験値を一気に高める方法とは?

⇒「賃貸需要の高い」東京・横浜でのマンション経営!サラリーマンでもできるマンション投資・経営の『無料資料プレゼント』

⇒節税で36万6,800円。家賃収入で12万円。合計48万6,680円貯金することが出来ました!!そもそも、これってどういう仕組みなの・・・?

⇒コネなし、経験なしでは探せない!?初心者投資家が信頼できる不動産会社を探すなら『一括資料請求サービス』を利用するのが効果的!

⇒不動産投資関連の書籍で異例の110,000部突破!「金持ち父さん 貧乏父さん」の著者ロバート・キヨサキが推薦の『アメリカ不動産投資』で密かに圧倒的な利益を生んでいます!

⇒不動産投資に興味はあるけどお金が無い!少額1万円から始められる不動産投資『ソーシャルレンディングサービス』とは?

⇒入居率99%の不動産投資。空室率(空室リスク)をゼロにする為に”物件選びの前”に取り組まなければいけない事とは!?

⇒240万円の仲介手数料が0円!『無料登録』を活用して仲介手数料が100万円以上おとくになるマンション購入方法とは?

⇒不動産の売却は「早く・高く」が鉄則!!”買取査定”と”仲介手数料0円”で不動産を最高値で売却できる買取オークション活用法

[最終更新日]2016/06/27