気に入った物件が見つかったら契約しよう!不動産物件の売買契約時に絶対に注意しておきたいこと【その1】

「契約するまでにチェックしておくこと」と「契約までの流れ」

不動産を購入する場合の「契約までの流れ」は、一般的に次項の8ステップに沿って進みます。ローンを利用しないで、現金で購入する場合には、STEP6とSTEP7を飛ばして進みます。この8つのステップの中には契約前の重要なチェック項目も入っています。

自宅を購入したことがある人は何となく流れがわかると思いますが、それでも契約となると緊張するものです。ましてやはじめて不動産を購入する人にとっては、契約はどういう流れでやるのかとても心配だと思います。

たいていは不動産業者の担当者が道筋を示してくれますが、自分でも流れがわかっていれば、重要ポイントをチェックしたり、余裕を持って必要書類などを準備することができ、契約をスムーズにすることができます。

では、各ステップを詳しく説明していきます。

■契約前のチェック事項および契約までの流れ

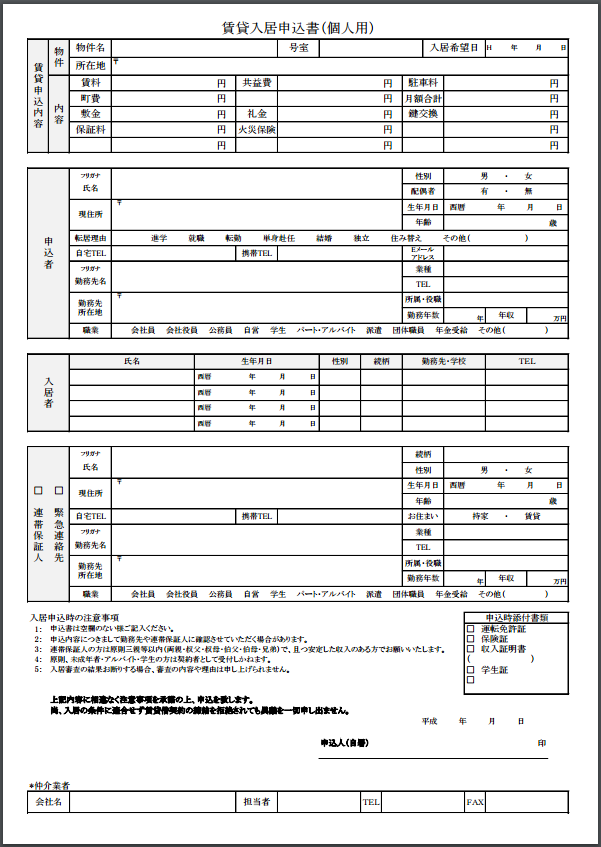

STEP①:「賃貸借申込書」のチェック

・現在、どんな人がどんな契約で入居しているのか確認する

STEP②:「重要事項に係る調査報告書」のチェック

・長期修繕計画がしっかりしているか確認する

・修繕積立金の総額、滞納額も忘れずに確認する

STEP③:買付(購入)の申し込み「不動産買付証明書」

・不動産買付証明書の注意事項と書き方

STEP④:売買契約準備

・売買契約までに用意しておく5つのものを確認する

STEP⑤:売買契約

・契約の流れを押さえる

STEP⑥:ローンを利用して不動産物件を購入する場合

・申し込みと契約の流れを押さえる

・自分に合った金融機関を選ぶ

・もう一度物件を確認しに行こう!

STEP⑦:残金決済前準備

・残金以外にもこまごまとした金銭のやり取りがあるので注意する

STEP⑧:残金決済および物件引き渡し

・これで物件はあなたのものになります!

「賃貸借申込書」のチェックポイント

現在、どんな人がどんな契約で入居しているのか確認する

不動産業者に購入の意思を伝えたら、「購入の申し込み」をする前に確認することがあります。それは「賃貸借申込書」と次項で解説する「重要事項に係る調査報告書」の内容チェックです。

すでに入居者がいる物件を購入することを、「オーナーチェンジ」といいます。この場合、現在の入居者がどんな人でどんな契約をして入居しているのか確認する必要があります。必ず「不動産会社に”賃貸借申込書”を見せてもらう」ようにします。確認するポイントは次の3つです。

①今どんな人が入居しているのか

②何年くらい住んでいるのか

③誰が連帯保証人になっているのか

■賃貸借申込書サンプル

今どんな人が入居しているのか

1Kマンションの場合は、ほとんどが単身者の一人住まいとなります。「どんな人が入居しているのか」を知るために次の4点をチェックしましょう。

①男性か女性か

②学生か社会人か

③年齢はいくつか

④どういう職業か

ここでは単純に「20歳の女子大生」ということを確認するだけではなく、20歳の大学生ならあと2年で卒業して解約する可能性が高いとか、社会人でも結婚や転勤で退去することもあるとか、自分がオーナーになったときの事を考えましょう。また、入居者がどんな職業の人なのかもチェックが必要です。

たとえば、入居者がアルバイトやパートの場合には、正社員よりも職業がやや不安定になるので、「誰が連帯保証人になっているのか」を参考に、連帯保証人の欄をより丁寧にチェックする必要があります。

ほかには、「今までに賃料の滞納がなかったかどうかも調べる」必要があります。いくら入居者つきの物件でも、その借主が賃料を支払わなかったり滞納するような人ならマイナス要因となるからです。

何年くらい住んでいるのか

入居者つきの不動産物件を購入する場合の入居期間の理想は”1年”

1Kやワンルームマンションに住む人はほとんどが学生や独身者なので、社会人になって会社の寮に入ったり、結婚したりして、平均すると4年程度で引越していきます。たまにそのマンションがとても気に入っているという理由で、10年以上、中には20年以上住んでくれる人もいます。

収益が安定するので、それはとてもありがたい事ですが、10年、20年住んだ入居者が出たときは、そのあとが大変です。きれいに使っていたとしても、クロス、天井、床、給湯器、エアコン、場合によってはキッチン、便器など、ほぼすべての設備を取り替えなければならないこともあります。

そうすると1年くらいの賃料は軽く吹っ飛んでしまいます。購入時点では空室よりも入居者つきのほうが人気がありますが、「現在の入居者があまりにも長く住んでいる場合は、今後大きな費用がかかる」ことを念頭に置いておいてください。

理想は「1年くらい住んでいる入居者の部屋を購入する」ことです。これくらいの年数だと、引き続き住んでくれる確率は高いですし、もし退去したとしても入居時と中の状態はそれほど変わっていないと思われます。

“退去時”にかかる費用

退去時のオーナー(貸主)と入居者(借主) の費用負担については、原則次のようになります。

●経年変化の汚れはオーナーが負担

●故意・過失による損傷は住居者が負担

たとえば15年間住んでいた入居者が退去した場合、エアコンの交換もクロスの替えも経年劣化の結果生じたものとしてオーナーの負担となるのが原則です。1年で退去した部屋のクロスがたばこのヤニで真っ黒になっていたら、全額ではないとしてもほぼ入居者の負担になります。

しかし、預かっている敷金を超えた額のリフォーム費用を別途徴収することは難しいのが現実です。

ここでよく問題になるのが、ハウスクリーニング費用はどちらが負担するのかということです。

国土交通省の「原状回復をめぐるトラブルとガイドライン」によると、「貸主は家賃という対価を得ている以上、借主に対して使用収益させる義務を負っており、貸主は使用収益させるための修繕義務を負っている」とされているので、「ハウスクリーニング費用は原則、オーナー(貸主)の全額負担」となります。

それではオーナー側の負担が多すぎるという事で、契約書の「特約等」でハウスクリーニングの費用は入居者(借主)負担としている場合があります。この特約がついていても、つねにハウスクリーニング費用が入居者の負担になるわけではなく、少なくとも次のような条件を満たす必要があります。

①ハウスクリーニングを専門業者に頼む必要があること

②契約書にハウスクリーニング費用の額を明示したうえで、入居者負担である事を書いていること

③入居者がハウスクリーニング費用を負担することを理解して了承していること

このように、原状回復費用は一部のハウスクリーニングの負担があること以外は、ほとんどがオーナーの負担となります。その対策として、「毎月の家賃の一部を、入居者が出たあとの修繕資金として積み立てておく」ようにします。目安としては、「家賃の1割程度」は積み立てておきましょう。

また預かっている敷金は、一部クリーニング費用などを差し引いたら、入居者に返金するものです。つい自分のものだと思い込んで、使ってしまう大家さんが多いのですが、いざ敷金の清算をするときに、「返すお金が無い」という事になったら大変ですから、「別口座に保管しておいて、いつでも返せるようにしておきます」。

“ペット可”の物件の場合

分譲マンションの場合は、管理規約で「ペット可」となっているところが多くあります。賃貸に出す場合は「ペット不可」にしている場合がほとんどですが、なかなか決まらないと、少しでも貸しやすくするために「ペット可」にしていることもあります。

契約書を見てペット可になっている場合は、次の3つに注意しましょう。

①敷金を多めに預かっているか

②契約書に退出するときの原状回復義務として、「壁紙の張り替えとクリーニングの費用は、入居者が負担する」などの特約がさだめられているか

③ペットの種類、頭数、飼育方法などがきちんと定められているか

「ペットを飼っている入居者が退出したあとは、原状回復にかなりのお金がかかる可能性があります。それに対する対策がなされているかどうかを契約書でチェック」しておきましょう。

誰が連帯保証人になっているのか

親や親族が連帯保証人になっているケースが1番安心できます。知人程度だと、家賃が滞納した時に賃料を支払ってもらえないケースも多々あるからです。また、今は「家賃保証会社」を活用する例もたくさんあります。

「誰が連帯保証人になっているのか、もしくは家賃保証会社を利用しているのかを必ずチェック」してください。

■家賃保証会社とは?

家賃保証会社とは、賃貸住宅の契約時に必要な貸借人の連帯保証人を代行する会社のことです。家賃保証会社を使うと、入居者は連帯保証人がいなくても部屋を借りられ、大家さんは家賃滞納となった場合に家賃回収してもらえます。

保証料は契約時に家賃の●●%(30~50%程度が多い)、更新時に●万円などという形で入居者が支払うこととなります。計算の仕方は家賃保証会社によって異なります。

※主な家賃保証会社・・・アプラス、エポスカード、オリエントコーポレーション、ジャックス(信販)、セディナ、ライフ(信販)etc

「事務所可」の不動産物件の場合

管理規約で「事務所可」となっているマンションの多くは、駅から近いとか交通の便がいいところに建っています。

「事務所可」の物件は希少性があり、「”居住用”より”事務所可”のほうが賃料も高くなります」。入居者が会社の場合は、その業種、業績などについても、しっかりチェックする必要があります。事務所可のマンションは借りてくれる人の範囲が広がるので、マイナスではありません。

ただし「マンションが雑居ビル的な印象となり、グレード的にはマイナスになる可能性もある」ので、注意が必要です。

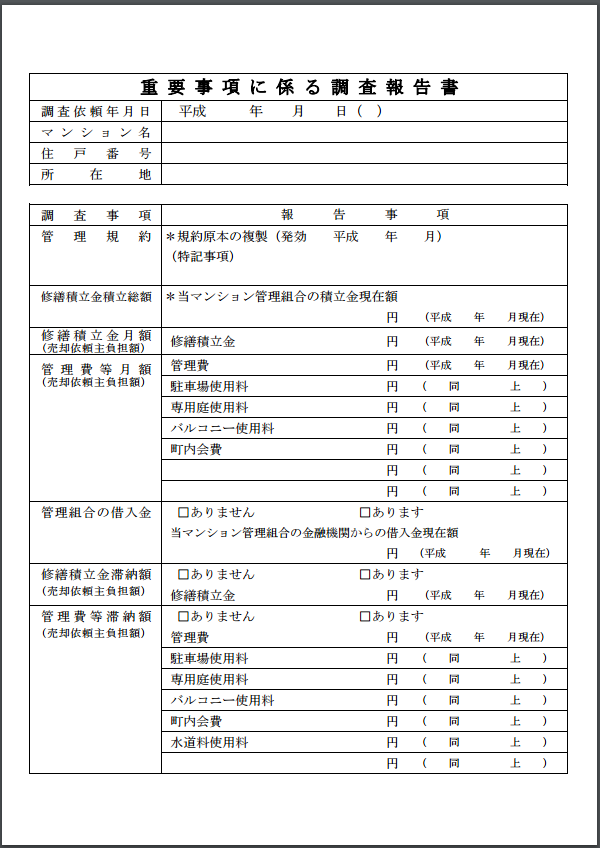

「重要事項に係る調査報告書」のチェックポイント

“長期修繕計画”がしっかりしているか確認する

「賃貸借申込書」同様、必ずチェックしなくてはいけないのが「重要事項に係る調査報告書」です。「不動産物件の大切なことが書かれている報告書なので、不動産会社に必ず見せてもらう」ようにします。

この書類は、マンション管理会社が発行しているものです。売買契約時に行われる重要事項説明の内容も、この「重要事項に係る調査報告書」から引用されることが多いです。

この報告書を事前に見ることで、そのマンションがどういった不動産物件であるか把握することができます。たとえばこの報告書には、購入予定の不動産物件の管理費や修繕積立金などの金額はもちろん、その不動産物件で滞納があった場合にはその金額も記載されています。

不動産物件の所有者が管理組織に対して管理費などの滞納があった場合には、新しくその不動産を購入した人が引き継ぐことになってしまうので、必ず事前にチェックしておかなくてはいけません。「重要事項に係る調査報告書」には、次の内容が書かれています。

●調査依頼日

●対象となる物件名や部屋番号、所在地、建築年次

●修繕積立金総額

●管理費、修繕積立金の月額

●管理費、修繕積立金の滞納額(購入予定の部屋とマンション全体の両方)

●管理費、修繕積立金の改定予定

●管理組合の借入金の有無

●修繕工事履歴

●管理形態

●大規模修繕改修工事に関する予定

●アスベストや耐震診断の有無など

この中で特に気をつけなくてはいけない項目は次の4つです。

①修繕積立金総額

②管理費、修繕積立金の滞納額(購入予定の部屋とマンション全体の両方)

③修繕工事履歴

④管理形態

では、一つ一つ詳しく見ていきましょう。

修繕積立金総額

マンションの資産価値を維持するためには、適切なときに適切な修繕工事を行うことが必要です。そのためにほとんどのマンションでは「長期修繕計画」を作成し、これに基づいて「修繕積立金」を積み立てています。

国土交通省の「長期修繕計画作成ガイドライン」では、次のように記載されています。

●将来見込まれる修繕工事および改修工事の内容、おおよその時期、概算の費用などを明確にする

●計画修繕工事のために積み立てる修繕積立金の額の根拠を明確にする

●修繕工事および改修工事に関する長期計画について、あらかじめ合意しておくことで、計画修繕工事の円滑な実施を図る

購入しようとしているマンションが、このガイドラインに基づきしっかりと修繕計画が立てられているか、そして修繕積立金の総額がどれくらいあるかを調べる必要があります。修繕計画が立てられていても、積み立てられている金額があまりにも少ない場合は、修繕しようにもできないということになります。

修繕積立金の額は、「重要事項に係る調査報告書」に書かれています。

■重要事項に係る調査報告書のサンプル

たとえば修繕積立金総額が現時点で1,000万円以上貯まっていれば、すぐに大規模修繕やそのほかの修繕をするにしても、このプールされているお金から実施することができるので心配はいりません。

もし「修繕積立金総額が100万円以下で、10年近く大規模修繕などの修繕工事を行っていないとしたら、修繕計画がきちんと立てられていない、ずさんな管理のマンションである」といわざるを得ません。こういったマンションは、購入した途端、何か大きな修繕費用が発生するかもしれないので、注意が必要です。

なおマンションによっては、「駐車場収益」や「敷地の一部を電力会社や携帯電話の中継地として貸す」ことでまとまった賃料収入が発生して、月々の修繕積立金の額が少なくても十分に積み立てられている物件もあります。こういうマンションはお得で人気も高くなります。

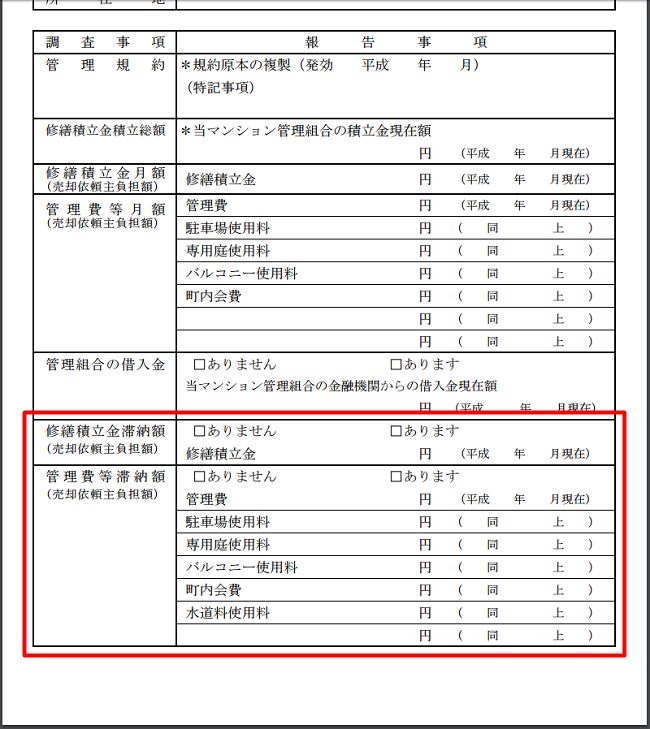

管理費、修繕積立金の滞納額(購入予定の部屋とマンション全体の両方)

「購入予定の部屋の管理費、修繕積立金に滞納がある場合は、売主が引き渡しまでに滞納金の全額を支払うことを条件にする」必要があります。滞納金があるままの状態で契約することはまずないと思いますが、万が一契約してしまうと、その滞納金は購入した新所有者が支払うことになります。

また同じマンションのほかの部屋に関しても、滞納金が発生していないかどうかをチェックしておきましょう。ある程度の滞納があるのはよくあることですが、その額があまりにも大きいと感じたときは注意が必要です。

「滞納額が多く、回収できない状況にあるということは、マンションの管理、運営、大規模修繕がきちんと実施できなくなる恐れがある」からです。

■重要事項に係る調査報告書の「管理費、修繕積立金の滞納額」部分

修繕工事履歴

修繕工事履歴には「修繕が行われた日付」が載っています。ここを見れば、今までどの程度の修繕が行われてきたのかがわかります。ここでは特に「”大規模修繕”がいつ行われたか、そして次回はいつ行われるのか」に注意しましょう。

大規模修繕は10年から12年に1度行われるものですが、築年数によっても工事内容は変わってきます。

新築後10~12年後に行われる第1回目の大規模修繕は、主に外壁改修工事が中心となります。その後24~30年程度経ったときに行われる第2回目の大規模修繕では、外壁のほか、屋根や設備の修繕工事が必要になります。

このようにマンションの修繕は取り壊されるまで継続的に行うことになりますが、購入するマンションがこの修繕計画のどの時期に位置するのかを確認するようにします。

たとえば、大規模修繕後1~2年しか経っていないとしたら、外壁や設備はとてもきれいな状態で、次の修繕までにかなりの期間があることになります。逆に、1年後に大規模修繕の予定があるとしたら、修繕中はマンションに足場が組まれ、べランドを開けても幕が張ってあるため景色が見えないなど、環境が悪くなります。

修繕費が足りない場合には各戸が持ち出しになることもあります。そのあたりを踏まえると、「理想は大規模修繕をしたばかりのマンションを購入する」ことですが、こればかりはそうそうタイミングよくはいきません。

管理形態

管理形態が自主管理の場合、気を付けなくてはいけない注意点が多々あります。たとえば毎月支払う修繕積立金の額が少なく、修繕積立金が十分に積み立てられていない場合があります。

自主管理でも意識の高い入居者による管理組合は、コスト削減を含め非常にうまく機能していますが、投資用マンションのように自分が住んでいない場合は管理組合が上手く機能せず、管理がすさんなマンションも多いのが現状です。

そのようなマンションは、築年数の割りに外観が薄汚れていたり、壁のあちらこちらに亀裂が入っていたりします。これらは、実際に物件を見て確かめる必要がありますが、最初は何を基準にチェックするのかとても難しいです。

「はじめて投資物件を購入する場合は、管理組合が管理会社に管理委託しているマンションを購入するのが無難」です。では、購入を検討しているマンションが管理委託なのか自主管理なのかを判断する方法を見ておきます。

①管理形態:全部委託

②管理方式:巡回

③管理会社:●●株式会社

上記のように書いてあったら、マンションの管理は管理会社に「全部委託」されていること。管理人がマンションに常駐しているのではなくて、定期的に立ち寄る形式(巡回)であること。管理会社は●●株式会社であることがわかります。

これが「自主管理」の場合だったら、「管理形態:自主管理」となっています。「小さな敷地に建てられた小規模なマンションは戸数が少ないため、管理を委託すると各戸の負担が大きくなりすぎるので、自主管理とならざるを得ない場合が多々あります」。

こういうマンションは修繕積立金も十分に積み立てられていないケースがあるので、特に注意が必要です。

自主管理の場合も全部委託の場合も、「重要事項に係る調査報告書」の「修繕積立金総額」の欄を必ずチェックしてください。ちなみに今までどんな修繕を行ってきたかも、この報告書を見れば一目瞭然でわかります。

先ほども触れましたが、自主管理の場合は現地に行って次の点をチェックする必要があります。

●壁に亀裂が入っていないか

●外観が薄汚れていないか

●日常の清掃がきちんとされているか

そのほか、「管理費、修繕積立金の改定予定」がある場合には、「重要事項に係る調査報告書」にその旨が記載されています。

管理費、修繕積立金の上昇や値下がりは手取り収入に直接関係してくるので、チェックが必要です。修繕積立金が十分に積み立てられているマンションでは、値下げされることもあります。

そういうマンションでは、管理組合がしっかり機能しており、よりコストのかからない管理会社に変えるなどの工夫をしていることが多いです。

そのほかに「注意」するべきポイント

不動産会社に「抵当権」がついていた場合

よくあるのが、不動産物件に抵当権がついていることです。抵当権とは、「金融機関がお金を貸す際に不動産物件に設定する担保のこと」です。通常の取引では、「売主が抵当権設定登記を抹消して物件を引き渡します」。

一般的には、決済時に買主が支払った代金によって売主が借入金残額を一括で返済し、「抵当権抹消登記」と「所有権移転登記」とを同時に行います。

また契約前に、仲介の不動産会社は「債権者である金融機関に、抵当権抹消が可能かどうかを確認」します。抵当権がついている場合には、念のため「”抵当権の抹消が確実に行われるかどうか”を必ず仲介の不動産会社に確認する」ようにします。

もし売買代金よりも債権額のほうが大きい場合(オーバーローンと言います)は、通常の仲介の不動産会社であれば「抵当権設定登記を抹消できないため契約解除になった場合に損害が生じないように方策を講じてくれる」はずです。

もし万が一、このような方策をしないで契約を進める仲介の不動産会社だとしたら、信頼ができないどころか、損害を与えられる危険もあるので、取引を止めて、ちゃんと処理できる不動産会社を選ぶようにしましょう。

マンションは何年くらいもつものなのか。「築年数」の考え方

鉄筋コンクリートのマンションは、理論的には100年以上もつと言われています。でも「実際には60年程度の寿命」と考えられています。躯体が100年もったとしてもマンションの場合は配管などの問題があるからです(大規模修繕では配管なども取り替えますが、費用が多大になる場合もあります)。

また昔につくられたマンションは、天井高(床から天井までの高さのこと)が低かったり、エントランスや廊下などが現在のニーズと合わないという問題もあります。

管理会社が修繕計画に基づき、きちんとメンテナンスしているかどうかにより寿命も大きく違ってきます。メンテナンスを怠ったため、40年経たないうちにぼろぼろになってしまっているマンションも見られます。

反対に都心のマンションなどは1970年代に建てられたものでも、修繕をしっかりとしていることで、外観もとてもきれいで値崩れしていないマンションがたくさんあります。

古くても都心の一等地はすでにマンションが建っていて開発の余地がないため、希少性があり、修繕がしっかりされている不動産物件は人気が高いのです。

投資物件は”築30年以内”が理想!

築年数が新しい物件に越したことはありませんが、立地条件がよくて築年数が新しいとなると、購入金額も高くなり利回りも低くなってしまいがちです。立地条件を優先するなら、ある程度の築年数はやむを得ません。「基準としては築30年以内が理想」です。

それよりも古い不動産物件でもメンテナンスがしっかりされていれば問題ありません。

たとえば新耐震基準(1981年)以降に建てられたマンションでも、すでに30年以上経っているものもあります。10年所有したとすると築40年を超えてしまいます。しかし、メンテナンスがしっかり行われていれば、さらに20年程度は大丈夫だと考えられます。

ただし築50年近くなると、建て替えを意識しておかなくてはいけません。そうなると、10年をすぎて投資資金をほぼ回収したら、資産の入れ替えとして、売却することを検討すべきです。市場が良いときに売却して、もう少し築年数の新しいマンションに買い替えるのもひとつの方法です。

正しい「不動産コンサルタント」の選び方

最近「不動産コンサルタント」を名乗る人をよく耳にします。そのコンサルタントが、「本当に実力がある人なのか」「本当に信頼できる人なのか」を見極める必要があります。その人が本当に信頼できるかどうかの判断ポイントは、次の3つにかかっています。

●「不動産投資のリスク」をきちんと話してくれるか?

●紹介する物件の「難点」をきちんと説明しているか?

●最後まできちんと面倒を見てくれるか?

特に最初の2つを説明せずに、良いことばかりを言うコンサルタントは信用できません。なぜなら、利回りも立地も築年数も間取りもすべてパーフェクトな不動産なんて、出会う事はまずないからです。

立地も良いし築年数も新しいけれど、利回りは低くて部屋が小さいとか、立地・利回りは良いが築40年以上経っているとか、すべてがパーフェクトな不動産はまずないと思ってください。

そこで、「良い事しか言わないコンサルタントは危険」なのです。そして、「投資用の不動産物件の購入は、最後はすべて自己責任」になるということを肝に銘じておいてください。

不動産投資の「リスク」と「難点」を説明してくれる人を選ぶ

そのコンサルタントが「最後まできちんと面倒を見てくれる」人であるかどうかを判断するんは、「不動産投資の”リスク”と”難点”をしっかりと説明してくれる人かどうか」が決め手です。「リスク」と「難点」をしっかりと説明してくれる人は、誠実な人である場合が多く、お客様を途中で放り投げるようなことはしないものです。

しかし世の中の不動産コンサルタントに、不動産投資の「リスク」と「難点」をきちんと説明してくれる人が少ないので注意してください。

また、騙されたり、失敗しないようにするためにも、不動産投資をする前に「不動産投資とはいったいどういうものなのか」「どういうリスクがあるのか」、自分でしっかりと勉強する必要があるのです。

そもそも「敷金」「礼金」って何?

賃貸借契約をするときにかかる費用として、敷金、礼金、前払い家賃、仲介手数料があります。敷金、礼金の額は地域によってもかなり違います。東京では敷金、礼金ともに2ヵ月程度が標準ですが、関西では敷金10ヵ月、出るときに2ヵ月差し引いて返還などという契約もあります。

しかし現在では敷金は取ることがあっても礼金はゼロという契約も多くなっています。ところで、この敷金、礼金というのはどういう意味なのでしょうか?

■敷金は入居者の債務が担保

敷金は、担保として性格を持つものです。たとえば賃借人が家賃を払わないとか、部屋を引っ越すときに入居者負担のクリーニング費用が発生した場合などは、預かっている敷金から差し引いて入居者に変換することになります(この場合利子はつきません)。

■礼金は感謝の気持ち?

敷金に比べて礼金はその意味合いがあまりはっきりしていません。大家さんに対して、「部屋を貸してくれてありがとう」という感謝の気持ちを表したものだともいわれています。礼金は敷金と違って入居者に返還されないお金です。

そもそも「更新料」って何?

更新料をめぐっては法律には何ら規定がないため、裁判で争われたケースもありましたが、2011年7月15日に判決が言い渡されました。

「賃貸住宅の契約をするにあたり、賃料と比して高すぎるという事情がないかぎりは更新料を支払う旨の契約は有効である」とされました。つまり、更新料は高すぎなければ入居者からもらっても良いという事です。

更新料の相場に明確な決まりはありませんが、0.5~1ヵ月程度徴収している場合が多いようで、地域によっても違います。

最近はこの更新料を払わなくても良い不動産物件も増えているようで、逆に「2年間住んでくれてありがとう」というお礼を込めて海外旅行をプレゼントする貸主もいるほどです。時代はそういう流れになっているように感じます。

関連リンク

⇒『失敗しない不動産投資』の最新ノウハウを詰め込んだ「マンション投資・経営のための情報誌」と「マンション投資・経営セミナー動画」を無料プレゼント!

⇒ゼロから始める!日本人のための海外不動産投資スクール~これから来る円安時代を見据え、富を築く「海外不動産投資スキル」が遂に解禁!

⇒年収300万円が3,000万円にアップしたアパート経営!『今ならお1人様1枚限り DVD無料プレゼント』

⇒『私の1棟目の物件の収支シミュレーションを公開します!』不動産投資の経験値を一気に高める方法とは?

⇒「賃貸需要の高い」東京・横浜でのマンション経営!サラリーマンでもできるマンション投資・経営の『無料資料プレゼント』

⇒節税で36万6,800円。家賃収入で12万円。合計48万6,680円貯金することが出来ました!!そもそも、これってどういう仕組みなの・・・?

⇒コネなし、経験なしでは探せない!?初心者投資家が信頼できる不動産会社を探すなら『一括資料請求サービス』を利用するのが効果的!

⇒不動産投資関連の書籍で異例の110,000部突破!「金持ち父さん 貧乏父さん」の著者ロバート・キヨサキが推薦の『アメリカ不動産投資』で密かに圧倒的な利益を生んでいます!

⇒不動産投資に興味はあるけどお金が無い!少額1万円から始められる不動産投資『ソーシャルレンディングサービス』とは?

⇒入居率99%の不動産投資。空室率(空室リスク)をゼロにする為に”物件選びの前”に取り組まなければいけない事とは!?

⇒240万円の仲介手数料が0円!『無料登録』を活用して仲介手数料が100万円以上おとくになるマンション購入方法とは?

⇒不動産の売却は「早く・高く」が鉄則!!”買取査定”と”仲介手数料0円”で不動産を最高値で売却できる買取オークション活用法

[最終更新日]2016/7/1