Warning: tempnam(): open_basedir restriction in effect. File(/tmp) is not within the allowed path(s): (/home/singaporest/singapore-startup.com/) in /home/singaporest/singapore-startup.com/public_html/wp-content/plugins/wp-appbox/inc/getappinfo.class.php on line 442

Warning: tempnam(): open_basedir restriction in effect. File(/tmp) is not within the allowed path(s): (/home/singaporest/singapore-startup.com/) in /home/singaporest/singapore-startup.com/public_html/wp-content/plugins/wp-appbox/inc/getappinfo.class.php on line 442

2021年(東京オリンピック以降)に到来する”データ社会”。個人に訪れる”新たな金融世界”との向き合い方とは!?

人類の歴史上、テクノロジーの進化に伴い、人々の生活はより効率的に、便利に、そして豊かになりました。さらに企業活動も、インターネットによって文字通り世界が近くなり、経済活動はグローバルで行われるようになりました。

それでは東京オリンピックの翌年に当たる2021年はどのような世界になっているでしょうか。

ここではいくつかのトピックスについて、FinTech(フィンテック)が、そして今後、社会がどのように変わり得るのかについて、いくつかのキーワードとともに考えてみましょう。

更なる世の中への”ブロックチェーン”の浸透

通貨とは、モトとモノの物々交換が行われていた時代に、より効率的な手段として誕生したもので、人類史上最高のイノベーションともいわれています。

例えば、牛の代わりに馬が欲しい人がいたとします。その人が馬を手に入れるためには、馬の代わりに牛が欲しい人を探し出し、物々交換の交渉をしなくてはなりません。探し出すのにどれだけの時間と労力がかかるか、想像に難くありません。

しかし、通貨があれば、まずは牛を誰もが価値を認めるお金に換え、そのお金をもって馬を手放したい人から馬を購入すれば、行いたかった取引は完了します。通貨という交換媒介使って価値交換を行うことにより、マッチングコストが圧倒的に下がるのです。

通貨の発明によって取引の行いやすさが飛躍的に向上し、それに伴って経済活動も飛躍的に向上します。と同時に、経済活動を支える通貨の流通スピードと流通する量も爆発的に増えていきます。

通貨の流通スピードと流通量が増えていけば、経済成長はさらに加速していきます。まさに価値が価値を生んでいくのです。

経済活動を増加させるための方法は、マッチングコストを下げる以外にもう1つあります。それは、トランザクションコスト(取引にかかるコスト)を減らす事です。経済活動において、随時、摩擦のように取引コストがかかってしまうようであれば、その動きは鈍くなってしまいます。

前項で、分散型台帳システムの一例として、ビットコインを取り上げました。ビットコインを活用した決済システムのトランザクションコスト(取引にかかるコスト)は、リアルの紙幣や貨幣によるそれを下回ります。

そのため、従来であれば躊躇されたかもしれない少額の取引などが、より行われやすくなるような側面を秘めています。トランザクションコスト(取引にかかるコスト)の低下は、経済活動を活性化させる力を持っているのです。

一方で、既に説明したように、ビットコインはこれまで大きな事故を起こさずにきた仕組みですが、今のままでは金融機関がインフラとして活用することは難しいでしょう。ビットコインはまだ、金融機関の求めるキャパシティーや厳しい規制をクリアする段階には至っていないからです。

しかし数年後、ビットコイン2.0と呼べる技術が登場する頃には、金融機関でもビットコインの利用が進むかもしれません。

一定時間内で取引できる件数が制約されているという、現時点のスケーラビリティーの問題を克服したビットコインや、金融機関のレギュレーションにも耐えられるコンセンサスベースの分散型台帳は、それまでとはまったく異なる、効率的な決済システムを構築する可能性があります。

すべての経済取引が仮想通貨で行われるとは思えませんが、部分的には、特にインターネットの世界では、現行の紙幣・貨幣によるやり取りを代替していく部分も多く生まれてくるでしょう。

北欧諸国などでは既に、紙幣や貨幣の新規製造をやめ、電子マネーに置き換える動きが生まれています。この仕組みが、ビットコイン2.0を用いて稼働するような時代は近いのかもしれません。

また、これまで専門的な事業者が高いメンテナンスコストをかけセキュリティーを守りながら運用してきた金融機関の中心的なインフラも、運用コストが圧倒的に低い分散型台帳に取って代わられる世界も、現実化してくるかもしれません。

“人工知能(Artificial Intelligence、AI)”が世の中にもたらすインパクト

技術の進化は、新たなインフラを生み出すばかりではありません。

例えば、人工知能(Artificial Intelligence、AI)は今、恐るべき速度で進化しています。2016年3月、グーグルが開発したAI囲碁システム「AlPhaGo(アルファゴー)」が、韓国の世界有数のプロ棋士、李世ドル氏との対局で勝利したことは大きなニュースになりました。

以前、チェスでは、人間のプロにAI(Artificial Intelligence)が勝利したことはありましたが、囲碁はチェスよりも選択肢が桁違いに多く、専門家の間では囲碁でコンピューターが勝つのは何十年も先と予測されていました。

そのような予測を大きく覆した今回のAI(Artificial Intelligence)の勝利は、世間に驚きをもって受け入れられると共に、AI(Artificial Intelligence)やディープラーニングと呼ばれる学習法についての関心を一層高めることとなりました。

同じ現象を金融の世界に当てはめてみると、様々な新しいサービスの誕生が想像できます。例えば、前項の資産運用で触れたロボアドバイザーはますます進化していくでしょうし、その運用コストもいよいよ安くなっていくでしょう。

単純作業はもちろんのこと、人間にとっても難しいような作業も、今後、人工知能が発達していくと、人工知能がそういった作業をやってくれるようになります。

では、すべての仕事が人工知能に取って代わられるようになるのでしょうか。

人工知能の世界では、「モラベックのパラドックス」と呼ばれる仮設があります。これは人工知能が、例えば株価の予測などの、一般には難しく専門的な問いを解くことは得意である一方、逆に、顔を識別したり、感情を読み取ったり、質問をしたりするといった、子供でもできるようなことが著しく苦手、という現象です。

人工知能が不得手とするこの領域は、引き続き人に委ねられることが多くなる事でしょう。社会の問題が複雑化し、金融商品を含めてより多くの選択肢が生まれるなかでは、真摯に相談に乗ってくれ、感情を共有できる人のコンサルタントの存在意義は存続するどころか、高まっていく可能性すらあります。

一方で、人工知能に置き換わっていく仕事も増えてくるでしょう。ひょっとすると数十年先には、「おじいちゃんの時代は毎日仕事に行って大変だったんだね。今は仕事は人工知能がやってくれるので、人間は毎日好きなことがを出来るようになって良かったね」などと孫に言われる時代が来るかもしれません。

また、一部の人のみが仕事という役割を担う社会では、ベーシックインカムのような、経済的なバランスを担保するような政策のあり方が、重要性を帯びてくるのかもしれません。

すべてのデータが”クラウド上に集約”され、ビジネスの意思決定が迅速化する時代

IoTやIoEという言葉があります。

これはそれぞれ「Internet of Things」「Internet of Everything」の略で、コンピューターや通信機器だけでなく、世の中に存在するモノをはじめ、あらゆるものがネットワークに接続され、相互に通信することにより、自動制御や遠隔コントロールなど様々なことが可能になることを意味します。

既にスマートウォッチと呼ばれる腕時計では、インターネット経由で脈拍や体温、歩行距離をリアルタイムに測定し、サーバーへ送ることが可能となっています。下記の保険の記事でテレマティクスによる自動車保険について触れましたが、

[blogcard url=”https://www.singapore-startup.com/?p=101025″]今後はこのようなデータが医療・生命保険に活用されていくに違いありません。すると、現在より簡単に健康管理ができるようになったり、新しい保険のサービスが誕生したりしていくでしょう。

IoTが進めば、あらゆるものにセンサーがつき、それがリアルタイムで観測されていくようになります。それは、身体に関するデータに限らず、企業活動にも大きな影響を及ぼします。

下記の記事で言及したような様々な企業向けクラウドサービスが普及すると、サービスの売れ行きや、設備の稼働状況、顧客の満足度など、すべてのデータがクラウド上に集約され、そのデータを基に人工知能も使いながら、ビジネスの意思決定に役立てていけるようになります。

[blogcard url=”https://www.singapore-startup.com/?p=100843″]

さらに、ビジネスの意思決定が迅速化することはもちろんのこと、企業活動におけるあらゆるデータを基にした新しいFinTech(フィンテック)サービスや商品が提供される世の中になっていると考えられます。

資金の調達方法もより多様化し、お金が必要な企業や個人と、お金を提供したい企業や個人が直接やりとりを行うことにより、よりお金が回り、経済成長を促進することになっているでしょう。

企業間の決済の方法も、今よりダイレクトにスマートになり、かつトランザクションコストも圧倒的に安くなっていると思われます。

また、自動車については今後、自動運転技術が発達することにより、「保有して運転するものから、乗りたい時にだけ呼んで乗るもの」へと変わることが予想されます。

自動運転が当たり前になる時代には、車を所有する人は減少し、ほとんどタクシーのように、必要な時だけ利用するようなインフラとなっていく可能性があります。

タクシー料金の支払いは、FinTech(フィンテック)サービスにより、お財布をわざわざ出さずともスマートフォンや生体認証を使って、気づかない間に支払いが完了しているでしょう。

このような環境は、移動が大変な高齢者にとっては非常に便利になり、自動車事故も劇的に減ると予想されます。一方で、自動車を保有し自分で運転することは、保険も含めてコストの高い、意味として扱われるようになるかもしれません。

“API(Application Programming Interface)の提供”がもたらす”便利な未来”

ユーザーメリットのある新しい金融サービスを様々な会社が開発・提供していく上で、ユーザーの情報をよりスムーズ、かつ安全に進めるためには、金融機関からのAPI(Application Programming Interface)の提供が欠かせません。

ネットワークにつながることによってサービスの価値がより高まるネットワーク時代では、API(Application Programming Interface)提供は時代の趨勢でしょう。

欧米に比べて遅れている日本でも、今後金融機関が提供するAPI(Application Programming Interface)を活用し、ユーザーにとって便利な新しいサービスが次々に誕生してくることになるでしょう。

日本政府も銀行API(Application Programming Interface)のあり方を議論する作業部会を設置し、2016年度中に報告書をまとめるとしています。

今後、機能としてAPI(Application Programming Interface)が利用可能となれば、そのAPI(Application Programming Interface)を活用しようとするアプリ開発会社やECサイト事業者など、積極的に銀行取引を活用しようとする外部プレーヤーが出てくることにつながります。

こういった様々なプレーヤーが新しいサービスを提供することにより、API(Application Programming Interface)を提供する金融機関を経由した取引はますます増加していくでしょう。

既に、銀行API(Application Programming Interface)の世界観を一部先取りした会社が米PayPal(ペイパル)です。PayPal(ペイパル)は他企業に先んじてAPI(Application Programming Interface)を提供しており、既に通販や寄付の世界では欠かせないツールとなりました。

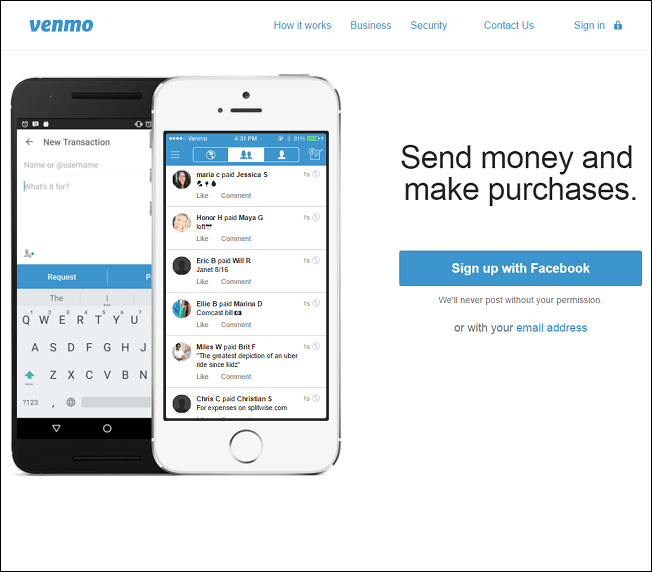

また、PayPal(ペイパル)傘下の送金アプリ「Venmo(ベンモ)」は、快適な操作性によって、米国で割り勘をする時の定番アプリとなりました。

■Venmo(ベンモ)

・Webサイト(https://venmo.com/)

・App Store

・Google Play

友人同士の支払いもフィード情報としても流れるなど、送金という基礎的な金融取引の1つだけでも、高い利便性を示した例となり、月間10億ドルを超える支払いがこのアプリの中で行われています。

FinTech(フィンテック)スタートアップであっても、真にユーザーに使われるサービスを作ることには、様々な試行錯誤が必要です。

そのような中、利用度が高く、金融機関のプラットフォームとしての価値を高められるサービスを1つでも多く増やすためにも、オープンな形でのAPI(Application Programming Interface)提供はオープンイノベーションの要諦といえる位置づけにあります。

さらに今後、金融サービスと様々なクラウドサービスがAPI(Application Programming Interface)でつながっていく世の中では、ユーザーの同意の下、取引に必要な個人や企業の情報がリアルタイムで共有・処理され、ユーザーが必要な時に必要な金融サービスを受け、個人はより便利に、企業はより企業活動を加速することができる世の中になっていくでしょう。

“金融業”から”サービス業”へ。金融機関とユーザーの関わり方の変化

今後5年間を見据えると、少額決済の世界ではキャッシュレス化が大きく進行していくものと期待されます。

交通系電子マネーが登場してから15年が経ちましたが、クレジットカードとの一体型カードや、おサイフケータイでのオートチャージ機能が普及したことで、自動販売機やコンビニエンスストアなどでの利用度は上がりつつあります。

この傾向は、Apple Pay(アップルペイ)が本格普及すれば、より加速するものと思われます。

また、下記の記事でも説明したように、2020年に向けてあらゆる小売店でのクレジットカード利用に応えられる決済インフラ端末の整備が進み、キャッシュアウトによりデビットカードの利用度も高まるなか、街中のATMへのニーズは徐々に下がっていくでしょう。

[blogcard url=”https://www.singapore-startup.com/?p=101006″]

ATMやリアル店舗に対するユーザーのニーズ低下は、金融機関のあり方を大きく変えていきます。

オンラインで、スマートフォン経由で必要な手続きが簡単にできるようになり、さらにAPI(Application Programming Interface)化が進む中では、従来は銀行店舗で行う必要があった取引の多くが、銀行が提供するアプリやAPI(Application Programming Interface)接続で連携する他サービスの中で完結することになるでしょう。

さらに、生体認証技術が発達し、本人確認の場としてリアルな接点の重要性もますます低下してくると考えられます。こういった背景の下、サービス産業としての金融機関の価値は、今後より一層、問われていくこととなります。

金融機関が今後、ユーザーに対して特徴を打ち出すポイントとしては、プロダクトやチャネル、カスタマーサポートなど多岐にわたっていますが、1つヒントになるのは、ユーザーエクスペリエンス(UX)です。

下記記事でも説明したように、Mint(ミント)がQuicken(クイッケン)を席巻したのは、Mint(ミント)のユーザーエクスペリエンスが非常に優れており、ユーザーが圧倒的に支持したからですが、それは、スマートフォンの画面の中だけでしか起こせないことではありません。

[blogcard url=”https://www.singapore-startup.com/?p=100809″]

英国で150年ぶりに誕生した新銀行Metro Bank(メトロバンク)は、支店に足を運んだユーザーを楽しませようと、様々な仕掛けをしています。

■Metro Bank(メトロバンク)・・・https://www.metrobankonline.co.uk/

例えば、マジックマネーマシンと銘打ったコインを数える機械を使って、たくさんのコインが全部でいくらになるかを来店した子供に当てさせます。ずばり当たったら、その子供を胴上げして、支店にまた行きたいと思って貰おうとしているのです。

一方で、顧客満足度を高めるための行員教育をしながら、顧客と銀行の間の結びつきを地道に太くしていく戦略を大事にしています。

日本でも近い将来、本当の意味でよりユーザーをもてなす金融機関が登場することになるでしょう。金融機関も今後はサービス業として、様々なチャネルを通してユーザーの満足度を高めることがますます必要な時代になっていき、ユーザーに支持される金融機関だけが生き残ることになるのです。

“FinTech(フィンテック)×個人情報”に対する社会との向き合い方

多くの情報がクラウド上で活用されていく社会では、社会として個人情報をはじめとする様々なデータの取り扱い方についても十分に議論・検討していく必要があります。

ルールがない環境下であらゆるデジタル情報が共有・活用されることは、多くの問題を引き起こす可能性があります。例えば、本人に過失がなくても、信用情報を盗まれてしまった人は、その後借入を行うことがむずかしくなるかもしれません。

さらに、ある種の病気にかかりやすいなどのDNA情報のある人が、いったん何らかのシステムに登録されてしまえば、それ以降その人は高い保険にしか加入できなくなってしまったり、一生何らかの差別を受けたりすることもありえます。

現に米国では、identity theft(アイデンティティー・セフト)と呼ばれるクレジットスコアが悪化するようなケースが存在しています。

今後、プライバシーの範囲・期間がより厳密に定められ、個人情報の過度の利用が制限されないと、データの活用自体にいずれ反発が起き、社会に貢献するようなデータの使い方さえできなくなる可能性があります。

よく、インターネット上における「忘れられる権利」などが話題となりますが、インターネット上に表れないデータや、個人の過去の情報の運用については、いずれ新たなルール整備を行う必要があるかもしれません。

FinTech(フィンテック)が、個人の生活や企業の経済活動を促進するような世界に向かっていくためには、今後到来するデータ社会に向かって1つひとつ、丁寧に制度面で対応していくことが求められています。